ACIERTO CONTABLE TU MEJOR ALIADO

En nuestra empresa contamos con un sector especializado en la recuperación de saldos a favor con la DIAN.

Contamos con un equipo de profesionales capacitados y con amplia experiencia en la materia, que te ayudarán a reclamar tu saldo a favor de manera rápida y eficiente. El proceso puede parecer complicado y tedioso, pero con nuestra asesoría, podrás recuperar tu saldo a favor sin mayores complicaciones. Nuestro equipo te guiará a través de cada paso del proceso, asegurándose de que tengas toda la información necesaria y cumplas con los requisitos exigidos por la DIAN. Ya sea que seas un autónomo o un trabajador independiente, nuestro equipo Acierto Contable te ayuda a cumplir con tus obligaciones fiscales de manera eficiente y eficaz. ¡No dudes en consultarnos para resolver tus problemas contables y tributarios!

Recuerda que tu saldo a favor es un derecho que tienes como empresa y que te puede ayudar a mejorar tu situación financiera. No dejes que tu dinero quede en manos del gobierno, contáctanos y te ayudaremos a recuperarlo. ¡No esperes más para maximizar tus ganancias empresariales!

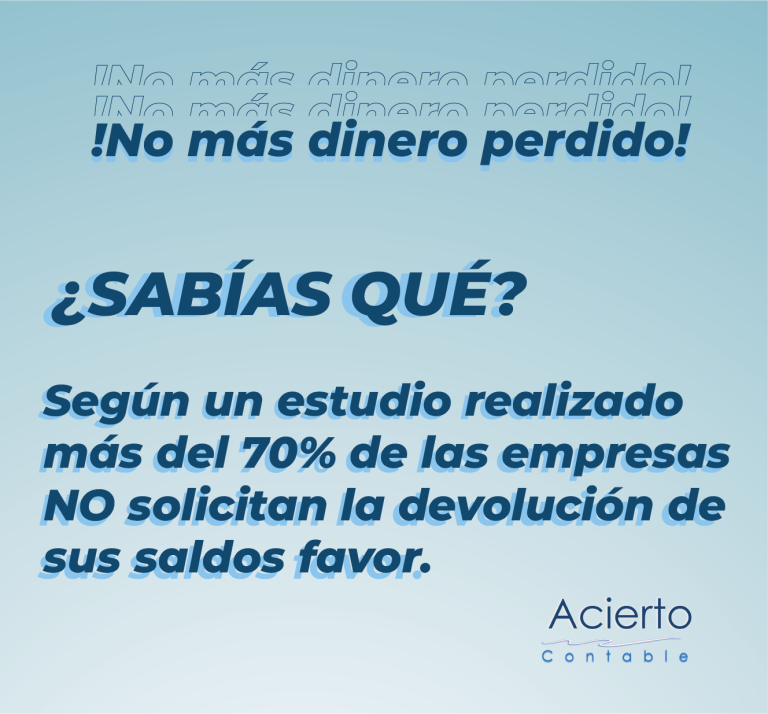

Según un estudio realizado por la Procuraduría de la Defensa del Contribuyente en México, más del 70% de las empresas no solicitan la devolución de sus saldos a favor de impuestos, lo que equivale a millones de pesos no reclamados.

Esto se debe en gran parte a la falta de información y conocimiento sobre el proceso de recuperación de saldos a favor, lo que puede resultar en pérdidas significativas para las empresas.

Es importante que las empresas estén informadas sobre sus derechos y se aseguren de reclamar sus saldos a favor para maximizar sus ganancias y mejorar su situación financiera.

Es altamente probable que tengas saldos a favor

y no lo sepas, o puede ser incluso más grave...

Conoce las razones

Es muy posible que tengas saldo a favor y debes tener cuidado, pues estos cuentan con plazos para solicitar la devolución y en Acierto Contable te ayudamos a recuperar esos saldos, contamos con la asesoría tributaria y las herramientas tecnológicas para ofrecerte la compensación de saldos a favor de tu empresa.

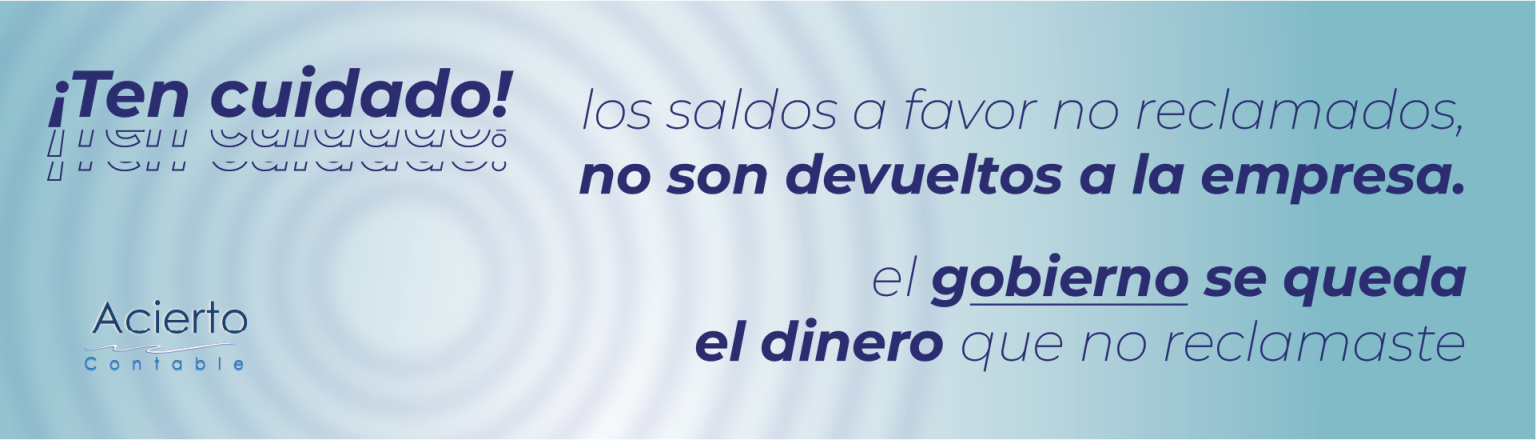

Es importante destacar que, en Colombia existe un plazo límite para que las empresas puedan reclamar sus saldos a favor, pasado este tiempo, los saldos no reclamados pueden ser considerados como ingresos del gobierno y perderse definitivamente. Por lo tanto, es fundamental que las empresas estén atentas y reclamen sus saldos a favor en el plazo establecido por la ley, para evitar pérdidas innecesarias y maximizar sus ganancias.

Recuerda que tu saldo a favor es un derecho que tienes como empresa y que te puede ayudar a mejorar tu situación financiera. No dejes que tu dinero quede en manos del gobierno, contáctanos y te ayudaremos a recuperarlo. ¡No esperes más para maximizar tus ganancias empresariales!

Los saldos a favor que no son reclamados por las empresas suelen quedarse en manos del gobierno o de la entidad recaudadora de impuestos correspondiente.

En algunos casos, estos saldos pueden ser utilizados para compensar deudas de impuestos pendientes de pago de la empresa en cuestión.

Es necesario que lleves una documentación tributaria en tu empresa y en Medellín que existan varias razones por las cuales tu empresa puede tener un saldo a favor con la DIAN, es decir un dinero que pertenece a tu empresa y aún no es redimido.

Plazos para solicitar la devolución de tu saldo a favor

- PLAZOS PARA SOLICITAR LA DEVOLUCIÓN:

El plazo para solicitar la devolución de un saldo a favor con la DIAN es de dos años contados a partir del vencimiento del plazo para presentar la declaración tributaria que originó el saldo a favor. Por ejemplo, si el saldo a favor se generó en la declaración de renta del año 2022, el plazo para solicitar la devolución vencerá el 25 de octubre de 2024, que es la fecha límite para presentar la declaración de renta correspondiente al año gravable 2022. Por eso es sumamente importante revisar tus saldos a favor en los últimos dos años vigentes luego de que se generara.

- PLAZOS PARA SOLICITAR LA DEVOLUCIÓN: El plazo para solicitar la devolución de un saldo a favor con la DIAN es de dos años contados a partir del vencimiento del plazo para presentar la declaración tributaria que originó el saldo a favor. Por ejemplo, si el saldo a favor se generó en la declaración de renta del año 2020, el plazo para solicitar la devolución vencerá el 25 de octubre de 2022, que es la fecha límite para presentar la declaración de renta correspondiente al año gravable 2020. Por eso es sumamente importante revisar tus saldos a favor en los últimos dos años vigentes luego de que se generara.

- Exceso de retenciones en la fuente: Si una empresa retiene más impuestos de los que debe por concepto de retenciones en la fuente, puede generar un saldo a favor con la DIAN. Esto suele ocurrir cuando se realizan retenciones por error o cuando se retienen impuestos por encima de los montos establecidos por la ley.

- Créditos tributarios: Las empresas pueden tener derecho a créditos tributarios por diversas razones, como, por ejemplo, por impuestos pagados en el extranjero, por inversiones en activos fijos o por donaciones a entidades sin ánimo de lucro.

- Devolución de saldos a favor: Si una empresa ha pagado impuestos en exceso, puede solicitar una devolución de los saldos a favor correspondientes. Esto puede ocurrir, por ejemplo, cuando la empresa ha pagado impuestos por un monto superior al que realmente debía pagar o cuando ha realizado pagos en exceso durante el año fiscal.

- Compensación de saldos a favor: La DIAN permite que las empresas compensen saldos a favor con impuestos pendientes de pago. Por ejemplo, si una empresa tiene un saldo a favor en el impuesto de renta, puede utilizar este saldo para compensar deudas pendientes en otros impuestos, como el impuesto a las ventas.

Es importante señalar que, para poder solicitar la devolución de saldo o compensación de un saldo a favor con la DIAN, debes tener un buen asesor tributario, en Acierto Contable lo encuentras, además, tu empresa debe cumplir con ciertos requisitos y presentar la documentación correspondiente.

- Revisión exhaustiva de los registros contables y tributarios: Antes de iniciar el proceso de recuperación de saldos a favor, es importante realizar una revisión detallada de los registros contables y tributarios de la empresa para identificar posibles errores o inconsistencias que puedan haber generado el saldo a favor.

- Verificación de la documentación necesaria: La DIAN requiere documentación específica para la recuperación de saldos a favor, así como los créditos tributarios, como la declaración de renta y la certificación de saldos a favor expedida por la entidad financiera correspondiente. Es importante verificar que toda la documentación requerida esté completa y actualizada.

- Utilización de herramientas tecnológicas: La DIAN cuenta con herramientas tecnológicas como el aplicativo «Compensar Saldos a Favor» que permite realizar el proceso de recuperación de manera más eficiente y rápida. Es recomendable utilizar estas herramientas para agilizar el proceso.

- Asesoría de expertos tributarios: En caso de que el proceso de recuperación de saldos a favor sea complejo, es recomendable contar con la asesoría de expertos tributarios que puedan guiar y apoyar en el proceso.

- Seguimiento constante del proceso: Es importante hacer un seguimiento constante del proceso de recuperación de saldos a favor para asegurarse de que se esté avanzando de manera adecuada y para estar preparado en caso de que se requiera alguna información adicional por parte de la DIAN.

Noticias Relacionadas

Outsourcing Contable en Colombia: Cómo Impulsa el Crecimiento de Empresas de Construcción, Manufactura y Más

El outsourcing contable es una de las soluciones más efectivas que las empresas en Colombia están adoptando para optimizar sus operaciones financieras. Desde las grandes corporaciones hasta las pequeñas y medianas empresas (PYMEs), cada vez más negocios se están beneficiando de esta modalidad. En este artículo, exploraremos cómo el outsourcing contable está ayudando a las empresas de construcción, manufactura, floristería y otros sectores clave a crecer y mejorar sus finanzas.

Empresas en crecimiento: ¿Es obligatorio contratar un revisor fiscal?

En Colombia, muchas empresas que están en pleno proceso de expansión se enfrentan a una pregunta clave: ¿es obligatorio contratar