ACIERTO CONTABLE TU MEJOR ALIADO

¿Tienes problemas para resolver temas contables y de autorretención? ¡No te preocupes! Acierto Contable está aquí para ayudarte.

Con nuestra amplia experiencia y conocimientos en el campo de la contabilidad, Acierto Contable se ha convertido en una fuente de confianza para los contribuyentes en Colombia. Además de brindarte información útil y actualizada sobre las últimas regulaciones tributarias, también ofrecemos consejos prácticos y soluciones efectivas para resolver problemas contables y de autorretención.

Ya sea que seas un autónomo o un trabajador independiente, nuestro equipo Acierto Contable puede ayudarte a cumplir con tus obligaciones fiscales de manera eficiente y eficaz. ¡No dudes en consultarnos para resolver tus problemas contables y tributarios!

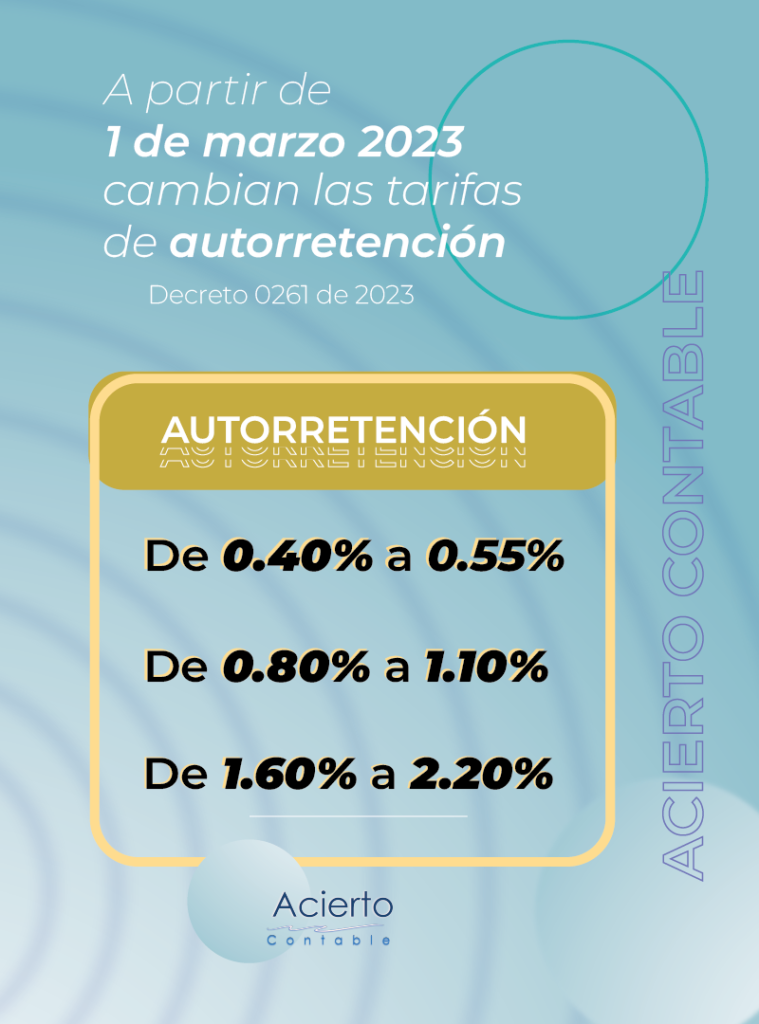

En la siguiente noticia encontrarás información sobre el importante cambio que habrá a partir de marzo para las autorretenciones según el Ministerio de Hacienda

Temas que te pueden servir también para tu estrategia de venta tales como:

- Nuevo porcentaje de retención.

- Cambio en los plazos de presentación.

- Ahorro fiscal.

- Posible impacto en la liquidez

- Cumplimiento tributario

- Asesoramiento contable.

Planificación financiera

Lo primordial: Qué es una autorretencion

Las tarifas de autorretención son un mecanismo utilizado en algunos países para que los contribuyentes puedan retener y pagar por adelantado una parte de sus impuestos sobre la renta.

Es decir, el contribuyente retiene y paga una parte de su propio impuesto, para así no tener necesidad de esperar a que el gobierno lo haga, sin necesidad de espera del gobierno al momento de la declaración anual de impuestos.

Estas tarifas se aplican a ciertos tipos de ingresos, como, por ejemplo, los honorarios por servicios profesionales, los alquileres, las comisiones y algunos pagos por servicios técnicos, entre otros.

El objetivo de las tarifas de autorretención es reducir la evasión fiscal y garantizar un flujo constante de ingresos al Estado.

Los contribuyentes que están obligados a realizar autorretenciones pueden deducirlas de sus impuestos anuales, siempre y cuando las hayan pagado en tiempo y forma, estos son los temas importantes que debes tener en cuenta con esta actualización por parte del Ministerio de Hacienda:.

Las tarifas de autorretención han sufrido cambios, por lo que los contribuyentes deberán estar al tanto de las nuevas tasas de retención para cumplir adecuadamente con sus obligaciones fiscales, las cuales te facilitaremos en este artículo.

Con el cambio en las tarifas, es posible que también se hayan modificado los plazos de presentación de las declaraciones de autorretención. Es importante conocer estos cambios y asegurarse de cumplir con las fechas límite establecidas.

Dependiendo de las actividades económicas realizadas por los contribuyentes, el cambio en las tarifas de autorretención podría tener un impacto significativo en su liquidez. Es importante analizar cómo afectará el cambio en las tarifas a la empresa o actividad económica y para eso estamos nosotros.

¿Por qué es importante saber las tarifas de las autorretenciones?

Ahorro fiscal: Conocer las nuevas tasas de retención de autorretención podría permitir a los contribuyentes ahorrar en el pago de impuestos y optimizar su gestión fiscal.

Cumplimiento tributario: El cumplimiento adecuado de las obligaciones tributarias es fundamental para evitar sanciones y multas por parte de la DIAN, y también puede mejorar la imagen de la empresa o actividad económica.

Asesoramiento contable: El cambio en las tarifas de autorretención puede ser complicado para algunos contribuyentes. Contar con asesoramiento contable especializado puede ayudar a cumplir con las nuevas regulaciones y optimizar la gestión fiscal.

Planificación financiera: El cambio en las tasas de retención puede tener un impacto en la liquidez de la empresa o actividad económica. Es importante planificar financieramente y tener en cuenta estos cambios para evitar problemas de flujo de efectivo.

¿Quiénes pueden pertenecer al régimen de tributación Simple?

Los pasos para acogerse al Régimen Simple de Tributación pueden variar en cada país, pero en general suelen requerir una solicitud de adhesión y el cumplimiento de algunos requisitos específicos. Por ejemplo, puede ser necesario tener un límite máximo de ingresos anuales para poder acogerse al régimen.

- Que se trate de una persona natural que desarrolle una empresa o de una persona jurídica en la que sus socios, partícipes o accionistas sean personas naturales, nacionales o extranjeras, residentes en Colombia.

- En el año gravable anterior hubieren obtenido ingresos brutos, ordinarios o extraordinarios, inferiores a 100.000 UVT. En el caso de las empresas o personas jurídicas nuevas, la inscripción en el impuesto unificado bajo el régimen simple de tributación simple estará condicionada a que los ingresos del año no superen estos límites.

- Las personas que presten servicios profesionales de consultoría y científicos en los que predomine el factor intelectual sobre el material incluidos los servicios de profesiones liberales, sólo podrán ser sujetos pasivos del impuesto unificado bajo el régimen simple de tributación si por estos conceptos hubieren obtenido ingresos brutos, ordinarios o extraordinarios inferiores a doce mil (12.000) UVT en el año gravable anterior.

- Si uno de los socios persona natural tiene una o varias empresas o participa en una o varias sociedades, inscritas en el impuesto unificado bajo el régimen simple de tributación, los límites máximos de ingresos brutos se revisarán de forma consolidada y en la proporción a su participación en dichas empresas o sociedades.

- Si uno de los socios persona natural tiene una participación superior al 10% en una o varias sociedades no inscritas en el impuesto unificado bajo el régimen simple de tributación, los límites máximos de ingresos brutos se revisarán de forma consolidada y en la proporción a su participación en dichas sociedades.

- Si uno de los socios persona natural es gerente o administrador de otras empresas o sociedades, los límites máximos de ingresos brutos se revisarán de forma consolidada con los de las empresas o sociedades que administra.

- La persona natural o jurídica debe contar con la inscripción respectiva en el Registro Único Tributario (RUT) y con todos los mecanismos electrónicos de cumplimiento, firma electrónica y factura electrónica o documentos equivalentes electrónicos.

Noticias Relacionadas

En el Radar Latinoamericano: Las Razones Detrás del Atractivo de Colombia para Inversiones Extranjeras

Descubre las razones detrás del creciente atractivo de Colombia para las inversiones extranjeras. Exploramos cómo este país latinoamericano se ha convertido en un destino clave para los inversores internacionales y qué factores lo hacen tan atractivo en el panorama económico actual.

Estrategias Inteligentes: Exoneración de Impuestos para Potenciar tu Negocio y Liberarte de Deudas

Descubre cómo implementar estrategias inteligentes de exoneración de impuestos para potenciar tu negocio y liberarte de deudas de manera efectiva. En este artículo, exploraremos las mejores prácticas para aprovechar al máximo los programas de exoneración de impuestos, proporcionándote consejos prácticos y herramientas útiles para impulsar tu empresa hacia el éxito financiero. Si estás buscando una solución para fortalecer tu negocio y al mismo tiempo aliviar tus cargas financieras, ¡has llegado al lugar adecuado!